Von Claus Vogt

Allerhöchstes Risiko an der Börse

Obwohl ich ein leidenschaftlicher Börsianer bin, habe ich in jüngerer Zeit nicht allzu viel über die allgemeinen Aktienmärkte geschrieben. Der Grund dafür ist einfach: Aus Sicht der Fundamentalanalyse gibt es derzeit keine Neuigkeiten. Die US-amerikanische Leitbörse ist anhand aller bewährten Kennzahlen historisch überbewertet. Wir haben es also mit einer riesigen Spekulationsblase zu tun. Daran gibt es keine Zweifel.

Daraus folgt, dass das Risiko an der Börse derzeit außerordentlich groß ist. Der Markt zeigt eine Mischung aus dem Geschehen der Jahre 1929 und 2000 – also einen Tanz auf dem Vulkan pur. Im Anschluss an das Hoch des Jahres 1929 stürzten die Aktienmärkte weltweit um 90% ab. Nach dem Top 2000 fielen der DAX und der NASDAQ 100 um mehr als 70%, während der Neue Markt um 96,4% nach unten rauschte. Dann entschied die Deutsche Börse AG, ihn einfach abzuschaffen – ob aus Scham oder um die Erinnerung an diese peinliche Episode möglichst schnell verblassen zu lassen, weiß ich natürlich nicht.

Stellen Sie sich auf eine Kursdrittelung ein

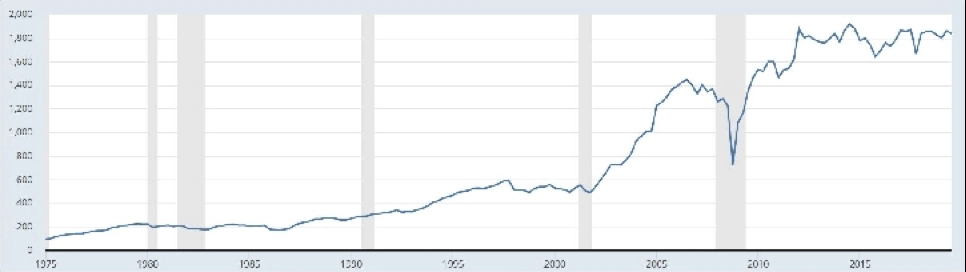

Angesichts der hohen Überbewertung müssen Sie mit einer sehr schweren Baisse rechnen. An den Kennzahlen der Fundamentalanalyse gemessen müsste eine Drittelung des S&P 500 Index – also ein Kursrückgang auf rund 1.000 Punkte – nicht etwa als Worst-Case-Szenario bezeichnet werden, sondern als eine durchschnittliche und damit eher harmlose Entwicklung, die völlig normal wäre.

Mit jedem Tag, an dem die fundamentale Bewertung weiter nach oben getrieben wird, verschlechtern sich diese Aussichten weiter. Entwarnung kann es von dieser Seite her kaum geben. Das wäre nur möglich, wenn die Unternehmensgewinne regelrecht durch die Decke gingen und Steigerungen aufweisen würden, die es noch nie gegeben hat. Stattdessen stagnieren die US-Unternehmensgewinne schon seit 2012!

US-Unternehmensgewinne in Mrd. $, 2013 bis 2020

Starke Verkaufssignale von den Optionsmärkten

Seit Anfang des Jahres ist kaum ein Tag vergangen, an dem nicht irgendein technischer oder Sentimentindikator historische Hochs erreicht hat. Jetzt hat auch die Spekulation an den Optionsmärkten extrem zugenommen. Alle Kennzahlen, die auf dem Geschehen dieses hochspekulativen Marktsegments basieren, haben Höchstwerte angenommen. Diese Entwicklung ist ein starker Hinweis, dass sehr bald ein größerer Kursrückgang beginnen wird.

Ob es sich dabei nur um eine Korrektur handeln wird oder um das Ende der Spekulationsblase, lässt sich jetzt noch nicht sagen. Die Antwort auf diese Frage werden uns der Verlauf und vor allem die Qualität der nächsten Abwärtsbewegung geben.

Konkret achte ich jetzt darauf, ob unsere langfristigen Momentum-Indikatoren ihre Unterstützungslinien unterschreiten. Wenn das geschehen sollte, wäre das Ende dieser allumfassenden Spekulationsblase wahrscheinlich besiegelt. Wie Sie sich davor schützen und sogar noch Gewinne machen und wie sich die langfristigen Indikatoren entwickeln, erfahren Sie in meinem Börsenbrief Krisensicher Investieren.

„Die Fed wird es schon richten“ – Nein!

US-Präsident Trump und die amerikanische Zentralbank Fed werden den Absturz der Börsenkurse und eine neue Krise schon verhindern, höre und lese ich allenthalben – ja sogar von Trump selbst. Tatsächlich erscheinen sie fest entschlossen, wirklich alles in ihrer Macht Stehende zu unternehmen, um das Unvermeidliche so lange wie möglich hinauszuschieben – koste es, was es wolle.

Bisher waren diese Anstrengungen länger als in früheren Zyklen erfolgreich. Der gesunde Menschenverstand und die Erfahrung sagen aber, dass Rezessionen, Aktienbaissen und Krisen nicht dauerhaft verhindert werden können. Vielmehr hat sich immer wieder ein ganz anderer Zusammenhang gezeigt: Je länger und intensiver versucht wurde, eine Rezession und eine Baisse zu verhindern, desto stärker sind diese dann ausgefallen.

Jetzt deutet die gesamte technische Lage des Aktienmarktes darauf hin, dass der Höhepunkt dieser riesigen Spekulationsblase in greifbarer Nähe ist.

Lassen Sie sich von der euphorischen Stimmung nicht blenden

Achten Sie stattdessen sehr genau auf die weitere Entwicklung der Risse, die sich im Gebälk der Weltwirtschaft und der Aktienmärkte längst gebildet haben. Jetzt ist nicht die Zeit für Sorglosigkeit. Halten Sie sich auf dem Laufenden und bringen Sie Ihr Geld in Sicherheit.

Bild: Depositphotos.com/stu99