Auf ihrer Sitzung am 26. September 2018 hat der Offenmarktausschuss der US-Notenbank (Fed) den Leitzins um 0,25 Prozentpunkte angehoben, so dass die Federal Funds Rate jetzt in einer Bandbreite von 2,00 – 2,25 Prozent liegt.

Es ist die starke US-Wirtschaft, die die Fed veranlasst hat, mit ihren Zinssteigerungen fortzufahren und sich damit von der „akkommodieren“ Geldpolitik zu verabschieden.

Die Fed-Räte haben in ihrer Pressemitteilung zudem gezeigt, dass sie den Leitzins ein weiteres Mal im kommenden Dezember, dreimal in 2019 und einmal in 2020 anheben wollen – das würde dann den Leitzins auf 3,4 Prozent bringen.

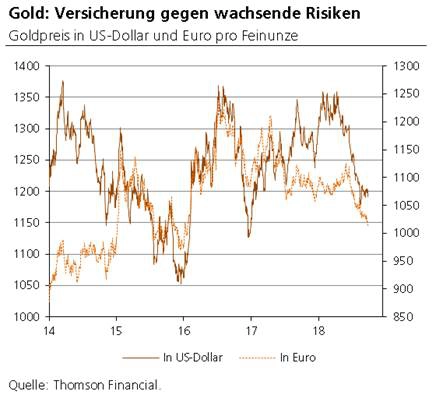

Nach der Fed-Entscheidung stiegen die Aktienmärkte, EURUSD (bei 1,176) wie auch die 10-jährige Rendite der US-Staatsanleihen (bei 3,08 Prozent) blieben nahezu unverändert, der Goldpreis gab etwas nach (0,5 Prozent und fiel auf 1.195 USD/oz).

Der Fed-Zinsentscheid war für die Finanzmärkte zwar keine „Überraschung“, jedoch sollte das nicht dazu verleiten, die weitreichenden Folgen der US-Geldpolitik zu unterschätzen.

Denn so sehnlich auch die Anleger sich höhere Zinsen wünschen – steigende Zinsen bergen auch „Störpotential“.

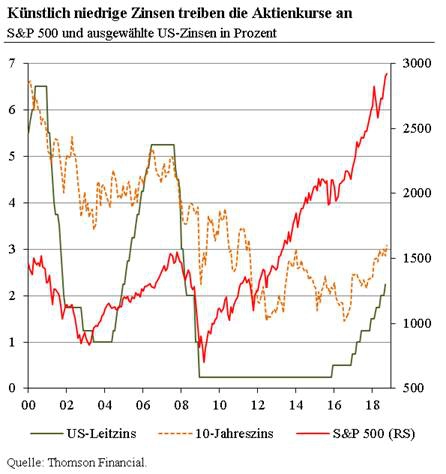

Der Grund: Sie entziehen dem aktuellen Aufschwung – in den USA, aber auch in anderen Teilen der Welt – einen wichtigsten Treiber: billige Kredite.

In der Vergangenheit hat die Fed schon einige Male den Boom, den sie zuvor mit ihrer expansiven Geldpolitik in Gang gesetzt hat, in einen Bust verwandelt.

Man denke an das Platzen des „New Economy Booms“ in 2000/2001 oder die internationale Finanz- und Wirtschaftskrise 2008/2009. In beiden Fälle war die verschärfte Fed-Zinspolitik maßgeblich für das Ende des Booms verantwortlich. Die Auswirkungen waren bekanntlich in beiden Fällen für die Weltwirtschaft extrem problematisch.

Die US-Zinssteigerungen werden den weltweiten Aufschwung, der bislang von extrem niedrigen Zinsen angetrieben wird, abbremsen – oder ihn vielleicht sogar auch aus der Bahn werfen, wenn die Fed die Zinsen zu stark anhebt.

In jedem Falle nimmt bei weiter steigenden US-Zinsen die Wahrscheinlichkeit zu für erneute Erschütterungen in den Wirtschaften und Finanzmärkten.

Man sollte deshalb an dieser Stelle hervorheben, dass die Fed-Räte (und das gleiche gilt für alle anderen Zentralbank-Räte auch) den „richtigen“ Zins nicht kennen: Sie wissen nicht, wie weit der Zins angehoben werden kann oder darf, damit die Wirtschaft keinen Schaden nimmt.

Sie verfolgen vielmehr einen „Versuch-und-Irrtums-Prozess“. Das ist ein guter Grund, um die Einschätzungen und Handlungen der Geldpolitiker stets mit großer Skepsis zu sehen!

Derzeit scheinen die positiven Erwartungen zu überwiegen, die Weltwirtschaft werde mit höheren US-Zinsen zurechtkommen. Das entmutigt natürlich tendenziell die Goldnachfrage und dämpft den Goldpreis.

Doch was dabei nur allzu leicht übersehen werden kann: Die wachsenden Wirtschafts- und Finanzmarktrisiken, die mit den steigenden Zinsen verbunden sind, lassen das „Goldgeld“ wieder verstärkt zu einer attraktiven Versicherung werden, die – bei aktuellen Preisen – ein merkliches Wertsteigerungspotential hat.

Bild: depositphotos.com/olegator1977