Von Dr. Thorsten Polleit |

Die US-Zentralbank (Fed) hat am 16. Dezember 2015 den Leitzins (die „Federal Funds Rate“) auf 0,25 bis 0,5 Prozent angehoben (seit dem 16. Dezember 2008 lag er in einer Bandbreite von 0 bis 0,25 Prozent). [1]

Gleichzeitig hat die Fed ihren künftigen Zinskurs, den sie seit einigen Monaten in Aussicht gestellt hat, bestätigt: Ende 2018 soll der Leitzins bei etwa 3,3 Prozent stehen (ein nur minimal geringerer Zinsanstieg, als er noch vor drei Monaten prognostiziert wurde; siehe die nachstehende Graphik).

Alles in allem brachte die Fed-Zinsentscheidung keine Überraschungen.

Die zentrale Frage

Eine für Anleger zentrale Frage steht jedoch nach wie vor (unbeantwortet) im Raum: Warum ist die Fed derart zögerlich, die Zinsen anzuheben beziehungsweise auf „normale“ Niveaus zurückzuführen? Eine Erklärung ist, dass die Konsumentenpreisinflation nach wie vor gering ist, und dass deshalb eine Abkehr von der Nullzinspolitik sehr langsam, zeitlich gestreckt ausfallen kann.

Eine andere Erklärung ist, dass das Schuldgeldsystem eine wirkliche Abkehr von der extremen Niedrigzinspolitik nicht (mehr) erlaubt: Das Schuldgeldsystem funktioniert nämlich nur, wenn die Zinsen sehr niedrig bleiben. Denn nur dann kann immer mehr Kredit und Geld in Umlauf gebracht werden, und das ist unverzichtbar, damit die kreditgetriebenen Konjunkturen nicht einbrechen.

Warum hat dann aber die Fed die Zinsen angehoben?

Eine Nullzinspolitik ist problematisch: Setzt sich bei Anlegern die Erwartung durch, dass die Zinsen auf „ewig“ an der Nulllinie verharren, gerät das Schuldgeldsystem rasch in schweres Fahrwasser: Für viele Anleger sind dann nämlich Termin- und Spareinlagen, Staats- und Bankschuldpapiere, Lebensversicherungen und Rentenfondsanteile nicht mehr attraktiv.

Wenn die Anleger hingegen erwarten, dass die Zinsen nur „vorübergehend“ niedrig sind und „bald“ wieder steigen beziehungsweise normalisiert werden, werden die meisten Anleger nicht aus ihren festverzinslichen Papieren fliehen, sondern ausharren (und auf höhere Zinsen hoffen).

In einer Tiefzinsphase ist es überlebenswichtig für das Schuldgeldsystem, dass die Erwartung künftig steigender Zinsen wachgehalten wird, denn nur dann bricht das Kreditangebot nicht zusammen. Der Zentralbank muss es dabei gelingen, die „Zinsnormalisierung“ immer weiter in die Zukunft zu verschieben – ohne dass der Zins tatsächlich jemals normalisiert wird.

Die Fed-Entscheider praktizieren dieses Spiel meisterhaft; sie scheinen das Drehbuch von „Warten auf Godot“ aufmerksam studiert zu haben. Anleger sollten bei all dem (finanz-medialen Spektakel) nicht das wirkliche Wichtige aus dem Blick verlieren: Dass es nämlich eine wirkliche Zinswende nicht geben wird.

Dass die Marktakteure das auch so sehen, zeigt das Zusammenschrumpfen der Zinsdifferenz zwischen der 10-jährigen US-Staatsanleiherendite und der Rendite für 2-jährige Papiere (siehe nachstehende Graphik). Obwohl die Kurzfristzinsen seit etwa Anfang 2013 gestiegen sind, fallen dazu relativ gesehen die Langfristzinsen. Das deutet an, dass die Marktakteure erwarten, dass die Fed-Zinserhöhungen (1) sehr gering ausfallen oder (2) früher oder später sogar rückgängig gemacht werden.

Für kritische Marktbeobachter ist diese Beobachtung vermutlich alles andere als überraschend: Die Fed-Entscheider – und mit ihr die Entscheider den anderen Zentralbanken der Welt – wollen schließlich den Kreditboom in Gang halten, und zwar unter allen Umständen. Und um das zu erreichen, setzen sie ihre Zinspolitik ein; und der Zins muss dazu (im Trendverlauf) auf immer niedrige Niveaus geschleust werden.

Die Attraktivität des Goldes

Ein nunmehr leicht höherer US-Kurzfristzins spricht dafür, dass der US-Dollar-Außenwert weiter aufwerten wird – insbesondere auch gegenüber dem Euro.

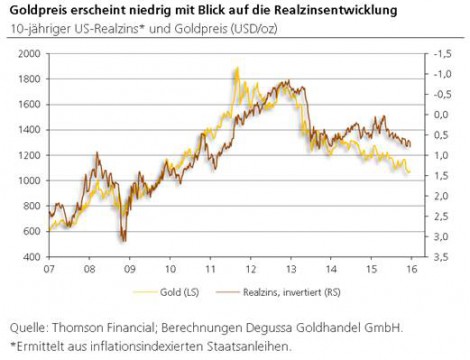

Die Zinsmärkte gehen davon aus, dass der US-Leitzins Ende 2018 bei etwa 2,0 Prozent liegen wird (und damit merklich unterhalb der Fed-Prognose). Anleger, die der Meinung sind, dass der US-Leitzins nicht über die 2-Prozentmarke steigen wird, haben gute Gründe, sich nun verstärkt mit Gold- und Silber-Anlagen befassen.

Denn die Aussicht auf steigende Zinsen war bislang einer der gewichtigsten Faktoren, die die Edelmetallnachfrage und –preise gedämpft hat: Schließlich nehmen die Kosten der Edelmetallhaltung zu, wenn die Zinsen in die Höhe gehen (dem Halter entgehen dann Zinserträge, die er andernfalls mit dem Halten von verzinslichen Papieren verdienen kann).

Erkennen die Marktakteure aber, dass es keine „Zinsnormalisierung“ geben wird – weder in den USA noch anderswo –, und dass sogar schon das „Spiel mit der Zinswende“ die kreditgetriebene Scheinblüte ins Wanken bringen könnte (nicht nur in den USA, sondern auch weltweit), sollte daraus ein mächtiger Anschub für die Edelmetallnachfrage und –preise erwachsen.

Und es dürfte wohl nur noch eine Frage der Zeit sein, bis Anleger das „Spiel mit der Zinswende“ durchschauen.

[1] Nachtrag

Neben dem Leitzins hat die Fed am 16. Dezember 2015 weitere Zinsen erhöht. So hat sie den Zins, mit dem sie die Mindestreserve der US-Banken verzinst (dieser Zins heißt Interest On Required Reserves (IORR)), auf 0,5 Prozent angehoben (vorher: 0,25 Prozent). Gleiches gilt für die Verzinsung der Überschussguthaben (dieser Zins heißt Interest On Excess Reserves (IOER)). Auch den Repo-Zins hat die Fed, wie der Leitzins, in die Bandbreite von 0,25 bis 0,5 Prozent gehoben. Zusammengenommen wird das dafür sorgen, dass der US-Geldmarktzins (zumindest im Interbankenmarkt) fortan bei oder aber über 0,5 Prozent liegen wird. Die Geldmarktverzinsung im US-Dollar wird also attraktiver gegenüber der Null- beziehungsweise Negativverzinsung im Euroraum.