Momentum- und Sentimentindikatoren deuten das Ende der Bearmarketrally an

An den Aktienmärkten wurde durch den Kursanstieg der vergangenen sechs Wochen die kurzfristig stark überverkaufte Markttechnik abgebaut. Inzwischen sind neue negative Divergenzen bei den Momentumindikatoren entstanden, und die Sentimentindikatoren signalisieren jetzt wieder Gefahr im Verzug.

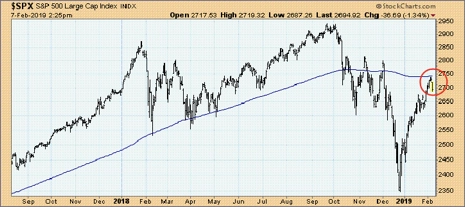

Auch aus charttechnischer Sicht gibt es gute Gründe, sich auf die nächste Abwärtswelle vorzubereiten. So haben beispielsweise der Weltleitindex S&P 500 und der NASDAQ 100 Index wichtige Widerstandsmarken erreicht. Für den S&P 500 sehen Sie das auf dem folgenden Chart. Von unten kommend, haben die Kurse den Widerstand der 200-Tage-Durchschnittslinie erreicht. Aus charttechnischer Sicht ist das ein idealer Punkt für das Ende einer größeren Bearmarketrally.

S&P 500 Index, 2017 bis 2019

Die Kurse haben den wichtigen Widerstand der 200-Tage-Durchschnittslinie erreicht, einen idealen Punkt für das Ende der Bearmarketrally.

Alarmierend: Der S&P 500 zeigt das gleiche Bild wie im Jahr 2008

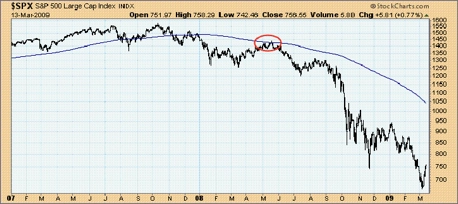

Damit gleicht der aktuelle Chart des S&P 500 überaus deutlich dem Bild, das sich in der Frühphase der schweren Aktienbaissen der Jahre 2001 und 2008 zeigte. Auch damals folgte auf den ersten großen Kurseinbruch von rund minus 20% eine mehrwöchige Bearmarketrally. In beiden Fällen fand diese Rally ihr Ende an der 200-Tage-Durchschnnittslinie.

Beispielhaft zeige ich Ihnen hier den Kursverlauf des S&P 500 während dieser Phase im Jahr 2008. Die rote Ellipse kennzeichnet den Punkt, an dem die damalige Bearmarketrally die 200-Tage-Durchschnittslinie erreichte.

S&P 500 Index, 2007 bis 2009

Im Jahr 2008 folgte auf den ersten Kurseinbruch von minus 20% eine mehrwöchige Bearmarketrally an den Widerstand der 200-Tage-Durchschnittslinie. Dann begann die nächste Abwärtswelle, in deren Verlauf sich die Kurse mehr als halbierten.

Wie Sie an diesem lehrreichen Beispiel sehen, befindet sich der S&P 500 auch jetzt wieder an einem sehr wichtigen technischen Punkt. Aufgrund der extrem hohen fundamentalen Überbewertung und den zunehmenden Anzeichen einer Abkühlung der Konjunktur ist eine weitere Abwärtsbewegung an den Aktienmärkten überaus wahrscheinlich. Sind Sie darauf vorbereitet? Was genau Sie jetzt tun sollten, lesen Sie in meinem Börsenbrief Krisensicher Investieren.

Kleine Korrektur bei Gold bietet gute Kaufgelegenheit

Der Goldpreis ist seit August 2018 knapp 14% gestiegen. Dieser Kursanstieg fand gewissermaßen unter Ausschluss der Öffentlichkeit statt und wurde in der Presse kaum wahrgenommen. Das ist geradezu typisch für die Frühphase einer Hausse. Deshalb sehe ich darin nur eine zusätzliche Bestätigung der zahlreichen Haussesignale, die meine Indikatoren und Modelle in den vergangenen Wochen und Monaten gegeben haben.

Von meinen wichtigen Momentum-Indikatoren kamen starke Kaufsignale, die eine Fortsetzung der laufenden Rally über die charttechnisch so wichtige Widerstandszone bei 1.360 $ bis 1.380 $ pro Unze prognostizieren. Deshalb gehe ich davon aus, dass uns die noch junge Goldhausse in den kommenden Monaten und sogar Jahren sehr viel Freude bereiten wird.

Ausgewählte Goldminen versprechen hohe Kursgewinne

Seit einigen Tagen befindet sich der Goldpreis in einer kleinen Korrektur. Sie sollten diese Atempause auf dem Weg nach oben zum Einstieg nutzen. Vor allem meine ausgewählten Minenaktien glänzen noch immer mit einem höchst attraktiven Chance-Risiko-Verhältnis.

Ich werde diese kleine Korrektur des Goldpreises dazu nutzen, weitere Minenaktien zum Kauf zu empfehlen. Welche das sein werden, lesen Sie in Krisensicher Investieren. Der bisher beste Wert in meinem Krisensicher Investieren Goldminen-Depot zeigt bereits einen Buchgewinn von 152%. Die Hälfte dieser Position haben wir übrigens nach Erreichen der 100%-Gewinn-Marke realisiert, was wir im Sinne eines konsequenten Positionsmanagements immer tun, um der Entstehung von Klumpenrisiken vorzubeugen.

Mit ähnlich erfreulichen Kursgewinnen rechne ich in den kommenden Monaten auch bei anderen Edelmetallaktien. Lassen Sie sich diese Chancen nicht entgehen.

Bild: Depositphotos.com/dibrova